Argonaut Gold vende proyecto de oro en México por más de US$ 30 millones

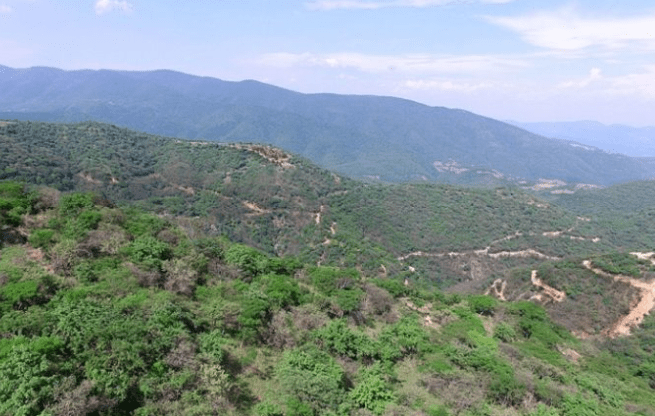

Argonaut Gold Inc firmó el viernes pasado un acuerdo definitivo para la venta de su proyecto de desarrollo de oro Ana Paula, ubicado en el llamado cinturón de oro de México, en el estado de Guerrero.

La contraprestación total a Argonaut Gold incluye: 30 millones de dólares estadounidenses al cierre; 10 millones canadienses al anunciarse el inicio de la construcción; 1% de regalías netas por retorno de fundición, y 9.9% de las acciones ordinarias en circulación de la empresa adquirente, que estará formada por una combinación de negocios de AP Mining y Pinehurst Capital II Inc.

Argonaut Gold celebró un acuerdo definitivo con AP Mining con fecha 10 de septiembre de 2020 (el Acuerdo Argonaut) para la venta de todas las acciones emitidas y en circulación de Aurea Mining Inc. y su subsidiaria de propiedad absoluta Minera Aurea SA de CV (Titular del Proyecto Ana Paula).

AP Mining, a su vez, celebró un acuerdo definitivo con Pinehurst con fecha del 10 de septiembre de 2020 (el Acuerdo de AP Mining), en virtud del cual Pinehurst y AP Mining acordaron completar una combinación de negocios, mediante la cual Pinehurst sea la empresa matriz y el 100% de los valores emitidos y en circulación de AP Mining serán propiedad del Emisor resultante, condicionado a que AP Mining complete la adquisición del Proyecto Ana Paula de conformidad con los términos del Acuerdo Argonaut.

Argonaut Gold

Según los términos del Acuerdo Argonaut, AP Mining adquirirá todas las acciones emitidas y en circulación de Aurea Mining Inc. y su subsidiaria de propiedad absoluta Minera Aurea S.A. de C.V. por un precio de compra agregado compuesto, en parte, de US$ 30 millones en efectivo al cierre, un pagaré por la cantidad de C$ 10 millones pagaderos en la fecha en que el Emisor resultante anuncia el inicio de la construcción del Proyecto Ana Paula, 1% neto de la fundición devuelve regalías y un número de acciones ordinarias del Emisor resultante que sea igual a 9.9% de las acciones ordinarias en circulación del Emisor resultante inmediatamente después de la finalización de la Transacción calificada.

El cierre de las transacciones establecidas en el Acuerdo Argonaut está sujeto a una serie de condiciones, incluida la aprobación regulatoria, la aprobación de TSX Venture, la aprobación de la Transacción calificada y la finalización exitosa de la recaudación de capital en relación con la Transacción calificada.

![]()